Die Krise der Bauindustrie in Russland & Ukraine dämpft die Wachstumsaussichten des osteuropäischen Fenstermarktes. Andere Länder dagegen weisen starke Wachstumsraten aus. Bemerkenswert sind auch die Materialverteilungen und deren Entwicklungen sowie die Exportraten einzelner Länder wie z. B. Polen.

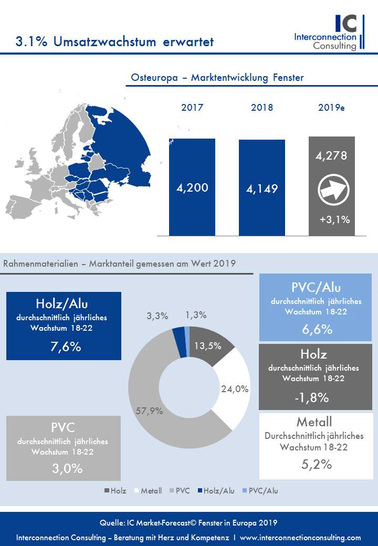

Der Absatzanstieg in den CEE-Ländern wir 2019 gerade 0,6% betragen (33,1 Mio. Einheiten) was gleichzeitig bedeutet, dass der Markt noch immer weit hinter dem Niveau von 2014 (40,9 Mio. Einheiten) bleibt. Während der Absatz stagniert war jedoch 2018 mit +3,1% ein signifikantes Umsatzwachstum zu registrieren, was vor allem darauf zurückzuführen ist, dass höherqualitative Lösung verkauft werden, wie eine Studie von Interconnection Consulting zeigt.

Die Region Russland & Ukraine ist mit einem Marktanteil von 53% und einem Absatzvolumen von 17,6 Mio. Einheiten der mit Abstand größte Markt in Osteuropa. Für 2019 erwartet Interconnection einen weiteren Absatzrückgang von 1,2%. Erst 2022 rechnet ICC mit einer Erholung und einem erstmaligen leichten Absatzanstieg für die Region.

Das größte Wachstum in den letzten 10 Jahren erzielten die baltischen Länder, deren Fenstermarkt von einem gewaltigen Bauboom profitierten, sowohl im Wohn- als auch im Nichtwohnbau. Insgesamt konnte die Region im vergangenen Jahr den Absatz um 7,6% steigern. Das starke Wachstum wird jedoch in den nächsten Jahren rapide abnehmen. Die Erwartungen gehen von einem durchschnittlichen Wachstum von 1,4% pro Jahr aus.

Die Visegrad-Länder (Polen, Tschechien, Slowakei) konnten im letzten Jahr ein Absatzplus von 4,2% verzeichnen. Durch die Abkühlung am Bausektor wird jedoch auch hier das weitere Wachstum am Fenstermarkt schrittweise geringer ausfallen (CAGR: 2018-2022 +1,4%).

Die Balkanländer werden ihren Wachstumspfad weiterhin beibehalten und kommen auf ein durchschnittliches Wachstum bis 2022 von 2,7% jährlich. Die Region Ungarn-Rumänien-Bulgarien-Griechenland verzeichnete 2018 hat auch mit einem Rückgang im Neubausektor zu kämpfen, welches jedoch von starken Wachstumsraten im Renovierungsbereich wettgemacht wird. So liegt die prognostizierte Wachstumsrate im Absatz bis 2022 bei 2,3% jährlich.

Kombinationen holen auf

Der höchste Umsatz wird nach wie vor im Bereich der PVC-Fenster mit 2,48 Mrd. Euro erzielt. Die durchschnittliche Wachstumsrate bis 2022 liegt bei 3,0% jährlich. Metallfenster folgen mit 1,03 Mrd. Euro und sollten ihren Anteil ausbauen können (CAGR +5,2%). Aufgrund des stärkeren Wachstumes im Nicht-Wohnbau, in der diese Produktgruppe einen höheren Marktanteil aufweist, werden Metallfenster in den nächsten Jahren höhere Steigerungsraten erzielen als PVC-Fenster.

Kombinationen sind jedoch die Segmente mit dem höchsten Wachstum. So wächst Holz-Aluminium um durchschnittlich 7,6% und PVC-Aluminium um durchschnittlich 6,6% pro Jahr bis 2022. Beide Materialgruppen vereinen die Vorteile der Aluminiumoptik mit der Behaglichkeit von Holz bzw. der Pflegeleichtigkeit von PVC verbunden mit einem höheren Verkaufpreis.

Logische Nord-Süd-Verteilung bei 3-fach-ISO

Während Dreifachverglasung in den baltischen Ländern und in Russland & Ukraine mit einem Anteil von 72,5% respektive 54,5% den Hauptfenstertypen definieren, dominiert die Doppelverglasung in den Visegrad-Staaten (65,6%) in den Balkanländern (73,9%) und in Ungarn-Rumänien-Bulgarien-Griechenland (80,4%).

Hohe Exportquote in Polen durch Oknoplast, Drutex und Co.

Während die westeuropäischen Fenstermärkte mit steigenden Importquoten kämpfen, so steigt in den osteuropäischen Märkten vor allem die Exportquote. Dank der europaweit führenden Unternehmen Drutex, Oknoplast und Eko Okna liegt z.B. die Exportquote Polens bei bereits 56%, berichtet ICC.